多国降息潮来袭 棉价阶段性反弹

——中国棉花市场2024年9月月报(预测篇)

来源:中国棉花网2024-09-27 17:09:59编辑:kk9月以来,全球天气扰动增多,棉花供应预期略有收紧,美联储、中国人民银行降息等利好消息频传带动市场看涨情绪,国内外棉价有所反弹。下一步行情走势如何,本期月报将进行探讨。

第一部分 行情回顾

进入9月,美国飓风影响新棉吐絮采摘,美国农业部继续调减全球棉花产量,全球纺织进入传统产销旺季,纺织市场产销有所好转,叠加美联储宣布降息、中国经济利好政策密集发布,市场看涨情绪增强,内外棉价有所反弹。截至9月26日,ice棉花期货主力合约结算价73.02美分/磅,较月初上涨3.03美分/磅,涨幅4.3%;代表进口棉中国主港到岸均价的国际棉花指数(m)81.84美分/磅,较月初上涨3.42美分/磅,折人民币进口成本14164元/吨(1%关税,不含港杂费),较月初上涨592元/吨,涨幅4.4%。郑州商品交易所棉花期货主力合约结算价14240元/吨,较月初上涨570元/吨,涨幅4.2%;代表内地标准级皮棉市场价格的国家棉花价格b指数15202元/吨,较月初上涨268元/吨,涨幅1.8%。

第二部分 分析与展望

一、国际棉市

(一)“降息潮”为大宗商品市场输入上涨动力

9月以来全球掀起一轮降息潮,在加拿大、欧洲、印尼央行先后宣布降息后,美联储宣布将联邦基金利率下调50个基点至4.75-5.00%,开启自2020年3月以来首次降息,随后中国香港金管局、科威特、巴林、阿联酋、卡塔尔、约旦、南非等国家或地区央行也纷纷宣布降息。此外,欧洲央行执委帕内塔表示可能在未来几个月加快降息速度。从大趋势上看,全球货币政策或将就此转向宽松,流动性环境将逐步改善。从短期看,全球货币政策由紧转松利好大宗商品市场。从中长期看,货币政策初步转向对经济增长的实际效果需要时间进行验证,考虑到全球地缘政治局势仍不稳定,美国再通胀和经济衰退风险尚未消除,美国大选仍在进行等因素,大宗商品价格波动或将加剧。

(二)国际纺织服装贸易数据提振市场信心

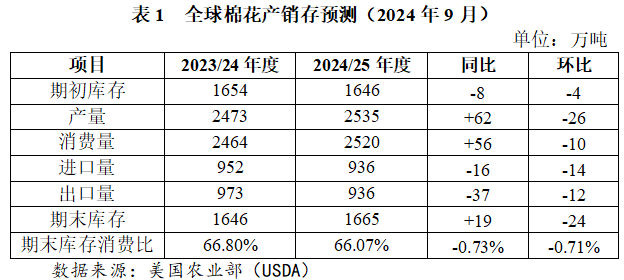

全球棉花消费在纺织服装消费带动下继续呈缓慢复苏态势,主要贸易国纺织服装进出口数据出现同比增长,对市场信心起到一定提振作用。据美国农业部预测,2024/25年度全球棉花消费量2520万吨,同比增加56万吨。据欧盟、美国、日本9月发布的海关数据,7月纺织品服装进口额分别11.2亿美元、10.9亿美元、2.6亿美元,同比增长0.2%、4.3%、2.7%,环比增长23.6%、22.3%、29.6%,据印度商工部数据,7月印度纺织品及其副产品出口额29亿美元,同比增长5.7%。据越南海关数据,8月越南纺织品服装出口额40.5亿美元,同比增长8.2%。虽部分国家8月数据尚未公布,但历史数据显示,在多数情况下,每年8-10月为国际纺织服装贸易集中成交期,贸易额一般高于其他月份,预计国际棉花补库需求有望随之上升。当前为南半球棉花集中上市期,北半球棉花进入预售阶段,棉花主要出口国出口进度存在差异。据巴西海关数据显示,8月巴西棉花出口11.8万吨,同比增加0.7万吨,创下2019/20年度以来同期最高水平。据美国农业部数据,截至9月12日,2024/25年度美棉累计签约出口113.7万吨,占美国农业部预估年度出口量的44%,同比放缓5个百分点;累计装运量20.9万吨,同比减少6.8万吨。

(三)新棉产量预测有所下调

8月以来北半球主产国不利天气增多,棉花产量和质量预期受到影响。美国棉花产区干旱范围占比一度达到43%,随后飓风“弗朗斯”给路易斯安那州产棉区带来狂风骤雨,不利于棉花吐絮;印度、巴基斯坦棉花产区也遭遇暴雨侵袭。据美国农业部9月全球供需预测,2024/25年度全球棉花产量2535万吨,环比调减26万吨。其中美国棉花产量316万吨,环比调减13万吨;印度棉花产量523万吨,环比调减11万吨;巴基斯坦棉花产量124万吨,环比调减7万吨。

当前北半球主产国陆续进入棉花采摘期,天气扰动不断,采摘进度略有分化。据美国农业部报告,截至9月24日,美棉产区受干旱影响面积占比为32%,较上周减少2个百分点;截至9月22日,美棉采摘率为14%,同比加快2个百分点。据印度国内机构统计,截至9月8日,2024/25年度印度棉花累计上市量2.37万吨,同比下滑81%。据巴基斯坦轧花厂协会统计,截至9月15日,籽棉上市量折皮棉累计约为22.2万吨,同比减少约63.5%。据巴西国家商品供应公司数据,截至9月22日,巴西棉花采摘率为99.8%,同比加快0.2个百分点,预计2024/25年度巴西棉花产量将达到创纪录的367.5万吨,高于此前预估的364万吨。此外美国连续2次下调棉花产量预期幅度较大,实际损失有待评估,不排除后期上调产量预估的可能。

(四)美棉基金净空持仓仍处高位

据美国商品期货交易委员会(cftc)持仓报告,截至9月17日,纽约洲际交易所(ice)棉花期货持仓量235001手,环比增加3496手,净空单1508手。从投资者类别看,产业端(生产商、贸易商、加工商)净空单15887手,由8月初以来净多持仓再次转为净空持仓,但净空单绝对值还处于历史极低位置,显示产业资本仍认可当前棉价具备较好的长线投资价值;管理基金净空持仓为29018手,较前周大幅减少20268手,减幅41%,为连续第四周环比下降。在美联储降息周期背景下,不排除后期再次转向净多单状态的可能,中短期看,市场投机资金仍存在推动美棉期货反弹行情进一步发展的动力。

二、国内棉市

(一)国内经济运行平稳,政策宽松预期升温

当前国内宏观经济形势总体平稳,但内需仍相对疲软,经济预期偏弱的格局尚未完全扭转。据国家统计局数据,8月全国规模以上工业增加值同比增长4.5%,环比增长0.3%;社会消费品零售总额38726亿元,同比增长2.1%,环比下降0.01%。美联储降息政策落地后,中美利差倒挂幅度有所收窄,人民币汇率贬值压力减轻,国内货币政策也如期做出调整,中国人民银行决定自9月27日起,下调金融机构存款准备金率0.5个百分点,公开市场7天期逆回购操作利率由此前的1.70%调整为1.50%。近日中共中央政治局会议提出,加大财政货币政策逆周期调节力度,降低存款准备金率,实施有力度的降息,促进房地产市场止跌回稳,加大“白名单”项目贷款投放力度,支持盘活存量闲置土地,努力提振资本市场,大力引导中长期资金入市等多项政策措施。相关政策发布后,市场情绪显著积极,国内投资和消费信心得到提振,我国经济回稳向好的发展态势有望进一步巩固和增强,国内低估值的资产价格将迎来修复。

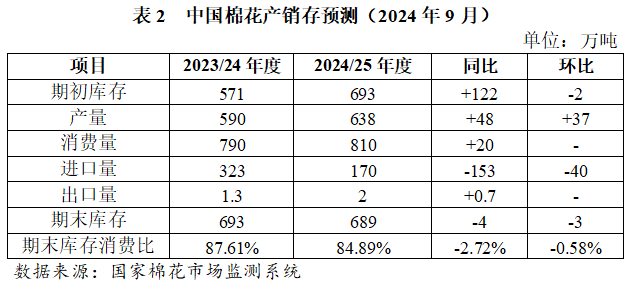

(二)新棉规模采摘在即,籽棉收购心态或有转变

国内新棉即将进入大规模采摘阶段,新疆棉花生长好于去年,市场对新年度棉花增产预期较强,据国家棉花市场监测系统8月底棉花长势调查,2024/25年度新疆棉花产量预计为598万吨,为历史次高水平。但由于8月下旬及9月初以来降雨降温天气对棉籽发育和脱叶剂喷施效果产生不利影响,新疆棉花最终增产幅度可能低于预期。目前南疆手摘棉和内地棉区开始采摘收购,籽棉收购价6.9-7元/公斤左右,预计新疆机采棉10月初左右开始规模采摘。

近几年新疆轧花厂亏损偏高,银行部门持续加强对轧花厂借贷资金的监管,企业收购籽棉积极性受挫,预计今年抢收籽棉概率不高。然而由于新疆棉花加工产能过剩局面没有改变,个别地区抬价收购可能发生,但应该比前2年更理性。据国家棉花市场监测系统9月初调研,新疆机采棉主流收购价预期在5.5-6元/公斤。9月3日商务部宣布计划对原产于加拿大的进口油菜籽进行反倾销调查后,国内棉籽价格在油脂油料价格上涨带动下有所回升,叠加近期棉价快速上涨,棉农对籽棉收购价预期上调至6元/公斤左右,甚至可能会有惜售心理,预计短期内轧花厂观望心理较强,收购量相对有限。

(三)纺织市场步入旺季,消费需求略有好转

随着纺织市场进入旺季,终端备货意愿好于前期,但与往年相比仍存在差距。据国家统计局数据,8月我国服装鞋帽、针纺织品类商品零售额994亿元,同比减少1.6%,降幅较上月缩窄3.6个百分点。据海关数据统计,8月我国纺织服装出口279.5亿美元,同比增长1%,环比增长4.3%,随着天气转凉,预计9-10月纺织服装整体消费形势将好于8月。据山东、江苏、浙江、河南等地棉纺企业反馈,近1个月以来纱布市场有所好转,外销订单略好于内销订单,开机率上提至80-90%,但市场活跃度未达预期,原料采购补库积极性不高。近期国内棉价快速上涨,棉纱价格上调较为谨慎,截至9月26日,国内32支纯棉普梳棉纱价格21505元/吨,纱棉价差缩窄至6303元/吨,纺纱即期利润空间再度受到挤压。据国家棉花市场监测系统调查,9月初被抽样调查纺织厂平均库存使用天数33.5天,推算全国棉花工业库存72.5万吨,环比减少0.5%;准备采购棉花的企业占37%,环比增加2.3个百分点;纱、布产销率分别为98.4%、99%,环比分别提高2.4个百分点、1.4个百分点。

主要结论

“降息潮”给全球大宗商品市场提供阶段性上涨动力,短期棉价或延续偏强走势,后续需要关注市场需求的实质性恢复、北半球新棉上市后产量兑现情况及籽棉收购价格的边际变化等。考虑到目前国内纺织市场旺季表现依然不及预期,叠加新棉规模上市在即且增产预期较强,预计棉价进一步上涨空间较有限。

资讯权限图标说明:

1、红锁图标: 为a、b等级会员、资讯会员专享;

为a、b等级会员、资讯会员专享;

2、绿锁图标: 为注册并登陆会员专享;

为注册并登陆会员专享;

3、圆点图标: 为完全开放资讯;

为完全开放资讯;

本网乐鱼·体育中国官方网站的版权及免责声明:

1、凡本网注明“来源:锦桥纺织网”的所有作品,乐鱼·体育中国官方网站的版权均属于锦桥纺织网,未经本网授权,任何单位及个人不得转载、摘编或以其他方式使用。已经获得本网授权使用作品的,应在授权范围内使用,并注明“来源:锦桥纺织网”。违反上述声明者,本网将追究其侵权责任的权利。

2、凡本网注明“来源:xxx(非锦桥纺织网)”的作品,均转载自其他媒体,转载目的在于传递更多的信息,并不代表本网赞同其观点和对其真实性负责。

3、如因作品内容、乐鱼·体育中国官方网站的版权和其它问题需要同本网联系的,请在30日内进行。

4、有关作品乐鱼·体育中国官方网站的版权及投稿事宜,请联系:0532-66886655 e-mail:gao@sinotex.cn

相关文章